金融衍生品套利策略的应用

在金融市场中,衍生品如期货、期权和互换等,为投资者提供了多样化的风险管理和投资机会。套利策略是利用这些金融工具的价格差异来获取无风险或低风险利润的一种方法。本文将探讨几种常见的金融衍生品套利策略及其应用。

1. 跨期套利

跨期套利是指在同一商品的不同交割月份合约之间进行买卖,利用远近月合约价格差异来获利。例如,如果近月合约价格高于远月合约,投资者可以买入远月合约同时卖出近月合约,等待价格回归正常后平仓获利。

2. 跨品种套利

跨品种套利涉及不同但相关的商品合约。例如,玉米和小麦在饲料市场中具有替代性,价格变动往往相关。如果玉米价格相对于小麦价格过低,投资者可以买入玉米合约同时卖出小麦合约,期待价格关系恢复正常。

3. 基差套利

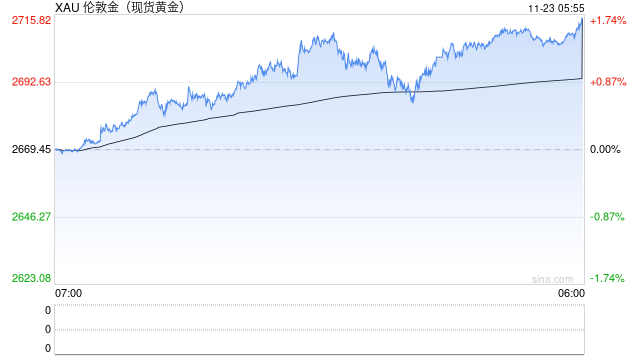

基差是指现货价格与期货价格之间的差额。基差套利策略涉及同时买入(或卖出)现货并卖出(或买入)期货合约。例如,如果现货价格低于期货价格,投资者可以买入现货并卖出期货,等待基差缩小后平仓获利。

4. 统计套利

统计套利依赖于历史数据和统计模型来识别价格差异。这种策略通常涉及复杂的数学模型和算法交易。例如,通过分析历史价格数据,投资者可能发现两个相关资产的价格差异通常在一定范围内波动,一旦超出这个范围,就可以进行套利交易。

套利策略 描述 应用场景 跨期套利 利用不同交割月份合约的价格差异 期货市场 跨品种套利 涉及不同但相关的商品合约 相关商品市场 基差套利 利用现货与期货价格之间的差额 现货与期货市场 统计套利 依赖历史数据和统计模型 任何市场在应用这些套利策略时,投资者需要密切关注市场动态,具备良好的风险管理能力,并确保交易执行的效率。此外,套利机会往往转瞬即逝,因此快速准确的市场分析和交易执行能力是成功的关键。

评论