炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

出品:新浪财经上市公司研究院

作者:夏虫工作室/邱松

核心观点:吸收方中国船舶出现较大溢价,而被吸收合并方中国重工(维权)换股价溢价几乎忽略不计,这是否符合历史交易惯例?为何市场在用脚投票?值得注意的是,为获得被吸收方相关股东支持,大部分吸收合并重组案例中,被吸收方换股普遍溢价率较多。

9月19日,中国船舶、中国重工公司股票迎来复牌。然而,此次复牌后公司股价似乎并未迎来暴涨,中国重工更是股价更是复盘后出现两连跌。中国重工目前股价为4.5元/股,较复盘前跌幅近10%。这是否是投资者对相关方案在用脚投票呢?

被吸收合并方换股价溢价率低?

此前,中国船舶、中国重工均发布公告称,中国船舶拟以发行A股股票方式换股吸收合并中国重工,中国船舶为吸收合并方,中国重工为被吸收合并方。换股吸收合并完成后,中国重工将终止上市并注销法人资格,中国船舶将承继及承接中国重工的全部资产、负债、业务、人员、合同及其他一切权利与义务。

根据《上市公司重大资产重组管理办法》(2023年)的规定,上市公司发行股份的价格不得低于市场参考价的80%;市场参考价为本次发行股份购买资产的董事会决议公告日前20个交易日、60个交易日或者120个交易日的公司股票交易均价之一;换股吸收合并涉及上市公司的,上市公司的股份定价及发行按照前述规定执行。

重组预案显示,本次换股吸收合并的定价基准日为吸收合并双方首次董事会决议公告日。根据《重组管理办法》的相关规定,经合并双方协商确定,本次换股吸收合并中,中国船舶的换股价格按照定价基准日前 120 个交易日的股票交易均价确定为37.84 元/股。中国重工的换股价格按照定价基准日前 120 个交易日的股票交易均价确定为 5.05 元/股,并由此确定换股比例。

值得注意的是,作为被吸收合并方的中国重工,复牌前股价为4.98元/股,而此时换股价为5.05元/股,溢价率几乎忽略不计;而作为吸收方中国船舶,复牌前股价为34.9元/股,换股价为37.84 元/股,溢价率达到8.42%。

据悉,每 1 股中国重工股票可以换得中国船舶股票数量=中国重工的换股价格/中国船舶的换股价格(计算结果按四舍五入保留四位小数)。根据上述公式,中国重工与中国船舶的换股比例为 1:0.1335,即每 1 股中国重工股票可以换得 0.1335股中国船舶股票。

此次吸收合并给予双方异议股东的权利包括收购请求权和现金选择权,价格分别为30.27元/股(针对中国船舶异议股东)和4.04元/股(针对中国重工异议股东),均是在前述换股价格的基础上打了8折,并低于双方目前的股价。需要指出的是,为了减少现金支出压力,方案设计时一般会将现金换股价压低。

此次我们疑惑的是,吸收方中国船舶出现较大溢价,而中国重工换股价溢价几乎忽略不计,这是否符合历史交易惯例?为何市场在用脚投票?

被吸收方换股溢价率较多

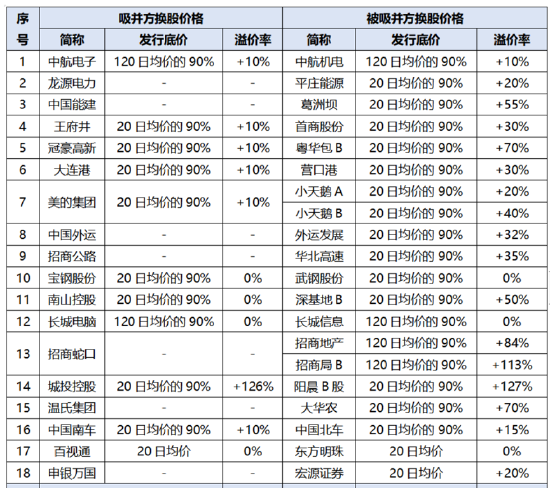

据公开资料不完全统计,2014年至今共有18家涉及A股上市公司间吸收合并的成功案例。我们发现,吸收方换股价在发行底价加价较少,仅为7家,占18家之比为39%;而被吸收合并方换股价则出现溢价率较多,其中,溢价率最大值为127%,中位值为31%,平均值为41%。此外,被吸收方换股价无溢价为3家,占比仅为17%。

被吸收方换股价为何普遍出现较高溢价?业内人士表示,为了吸引被吸并方股东支持吸收合并,一般倾向于对被吸并方给予相对高的溢价率,而倾向于对吸并方少给或不给溢价。

此外,中国重工此次重整选取了120日均价,而上述18家案例中大部分选择了20日均价。

以王府井为例,其为何选取20日均价,给出如下理由:

“在可供选择的市场参考价格中, 吸收合并双方在换股吸收合并的定价基准日前 20 个交易日的股票交易均价与其停牌前 1 个交易日收盘价的差异率最小,最能反映换股吸收合并的定价基准日前股价的最新情况,因此能够较好地体现并维护吸收合并双方股东的利益。”值得一提的是,王府井吸收合并的首商股份,其换股价格也是较大溢价。即首商股份换股价格以换股吸收合并的定价基准日前 20 个交易日的股票交易均价 8.51 元/股为基础,并在此基础上给予20%的溢价率确定,即10.21元/股。

值得一提的是,上述吸收合并案例中,在股价表现与中国重工重组似乎呈现出较大反差。

据悉,上述18家案例中,在董事会决议公告并复牌交易后的1周及1个月内,吸并方股价涨幅中位数分别为12%、14%;股价在换股吸收合并实施时达到较高点,涨幅中位数为29%。对于被吸并方而言,其股东享受更高的换股价格溢价率,有换股至实力更强企业的预期,其股价提振作用更明显,上述复牌1周、复牌1个月、吸收合并实施的股价涨幅中位数分别达到18%、19%、34%。

评论